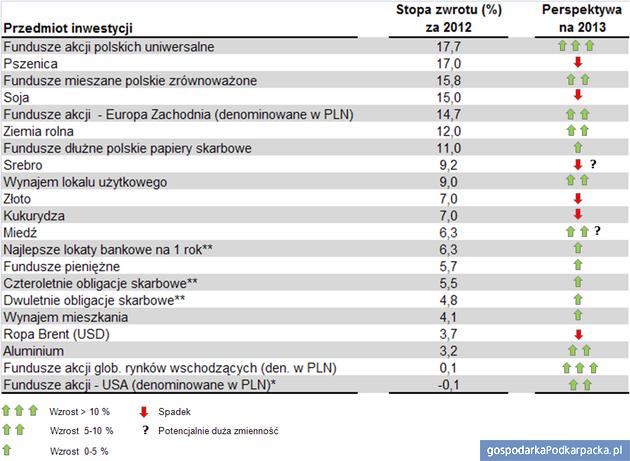

W co opłaci się inwestować w 2013 roku?

Od początku roku indeks WIG20 spadł o prawie 8 proc. Mimo tego (a także dzięki temu, bo przecież lepiej kupić taniej niż drożej) to na giełdzie ma w 2013 r., prawdopodobnie będzie można najwięcej zarobić.

Pomimo spowolnienia w Polsce, wiele wskazuje na to, że światowa gospodarka największy dołek ma już za sobą i rok 2013 będzie okresem sukcesywnego przyspieszenia gospodarczego w skali globalnej. Istnieje więc duża szansa na taki dobór aktywów inwestycyjnych, by rok zamknąć atrakcyjnym zyskiem. Szukać ich powinniśmy w krajach rozwijających się, ale jasna przyszłość rysuje się również przed warszawską Giełdą Papierów Wartościowych, gdzie czynnikom globalnym pomogą również spadające stopy procentowe oraz relatywnie niskie wyceny wyjściowe. Spore szanse na zyski stoją także przed niektórymi surowcami (ale uwaga, nie wszystkimi!) oraz hitem inwestycyjnym ostatnich lat – ziemią rolną.

Według Międzynarodowego Funduszu Walutowego w 2013 r. nastąpi zwrot jeśli chodzi o rozwój światowej gospodarki. O ile w 2011 i 2012 r. wyraźnie ona zwalniała, to właśnie w 2013 r. ma nastąpić odwrócenie tego trendu. Z prognoz Funduszu wynika, że światowe PKB mierzone wg siły nabywczej wzrośnie w tym roku o 3,5 proc., a w roku 2014 o 4,1 proc. Ma to być odczuwalne zarówno w krajach rozwiniętych (m.in. Niemcy, Francja, Włochy, Hiszpania i Wielka Brytania) jak i rozwijających się (m.in. Rosja, Chiny, Indie, Brazylia). I choć w naszym kraju ożywienie nastąpi nieco później to pamiętajmy, że polska giełda zwykle i tak tańczy wg melodii, którą grają orkiestry z większych gospodarek.

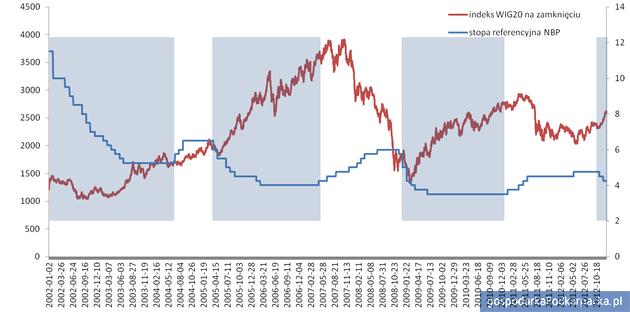

Obecnie mamy do czynienia z korzystnym zbiegiem okoliczności jeśli chodzi o inwestowanie na warszawskim parkiecie – wynikom inwestycyjnym sprzyjają bowiem decyzje Rady Polityki Pieniężnej, a historycznie patrząc obniżki stóp zwykle pociągały za sobą giełdowe wzrosty.

Zyskowne perspektywy dla GPW

Średni wynik funduszu akcji polskich za 2012 r. wyniósł prawie 18 proc., a niektóre z funduszy dały zarobić nawet ponad 30 proc. Słaby początek roku daje szanse na atrakcyjny zakup akcji bądź jednostek funduszy, bo wiele wskazuje na to, że w kolejnych miesiącach i kwartałach na GPW zdecydowanie częściej oglądać będziemy kolor zielony. - Rada Polityki Pieniężnej w ostatnich miesiącach czterokrotnie obniżała stopy procentowe, łącznie o 100 pkt bazowych, a oczekujemy, że to nie koniec cyklu, bo aktualnie spadek inflacji jest głębszy niż obniżki stóp, w efekcie realne stopy wzrosły, a nie zmalały – mówi Piotr Grzybczak, dyrektor zarządzający BGŻOptima.

Historycznie polska giełda rosła w okresach obniżek i stabilizacji stóp procentowych, a wraz z nią pojawiały się zyski z funduszy inwestycyjnych. Na przykład przez 25 miesięcy od marca 2005 r. (rozpoczęcie cyklu obniżek stóp przez RPP) średnio można było na uniwersalnym funduszu akcji polskich zarobić prawie 110 proc., z kolei w podobnym okresie od końca listopada 2008 r. (kolejny cykl obniżek) średni zysk wyniósł ponad 64 procent.

Na kondycję polskiej gospodarki, a więc i sytuację na krajowej giełdzie, pozytywny wpływ mogą mieć pierwsze sygnały ożywienia w Niemczech - naszego głównego partnera handlowego (Flash Manufacturing PMI za luty na poziomie 50,1 – najwyższym od 12 miesięcy i po raz pierwszy powyżej 50; New Orders Composite powyżej 50 proc. już od grudnia). Dodatkowymi zachętami do inwestycji na GPW będą niski wskaźnik C/Z (który spadł z poziomu prawie 20 w połowie 2011 roku do 11,2 obecnie i nawet po słabszych wynikach za ostatnie kwartał i pierwszą połowę 2013, powinien utrzymać się na atrakcyjnym poziomie, C/Wk na atrakcyjnym poziomie 1,2 proc.) oraz wysoki poziom dywidendy na warszawskim parkiecie - 4.8 proc.

Oczywiście jest też wiele czynników, które mogą prowadzić do nerwowości i korekt na polskiej giełdzie. Po pierwsze niektórzy inwestorzy mogą nie mieć cierpliwości dla tegorocznych wyników głównych spółek – gorszych niż te z zeszłego roku (m.in. spadająca marża odsetkowa w bankach, podatek od kopalin w firmach wydobywczych, niskie ceny energii wpływające na wynik spółek energetycznych, w szczególności PGE mającego udział w generacji znacznie wyższy niż w dystrybucji). U części inwestorów nerwowość wywoływać mogą też gorsze dane płynące z polskiej gospodarki na początku roku. BGŻOptima oczekuje, że w I i II kwartale 2013 r. wzrost gospodarczy wyniesie 0,5-0,6 procent. Niemniej, jak ocenia Piotr Grzybczak, ryzyka te są już w dużej mierze uwzględnione w aktualnych wycenach spółek notowanych na GPW. Zagrożeniem mogą być też zawirowania wewnątrz Unii spowodowane głosowaniem nad budżetem, a także zmiana polityki fiskalnej i monetarnej w Stanach Zjednoczonych.

Argumentów za wzrostami giełdowymi jest jednak znacznie więcej, a ich siła jest niepodważalna. Połączenie ożywienia gospodarczego na świecie z obniżkami stóp procentowych w Polsce powinno wygenerować dość siły na pociągnięcie warszawskiej giełdy w górę, a to oznacza dobre wyniki funduszy inwestycyjnych na niej inwestujących.

- W naszej ocenie uniwersalne fundusze akcji polskich powinny 2013 r. zamknąć wzrostem wyższym niż 10 procent. Bez wątpienia spadki na GPW, które obserwujemy szczególnie w ostatnich dniach, stają się bardzo dobrą okazją do uzupełniania portfeli o akcje, niemniej jednak trzeba pamiętać o selektywnym dobieraniu spółek – zaznacza Tomasz Gomółka, menadżer ds. produktów inwestycyjnych w BGŻOptima.

Nie tylko polska giełda

Dobrze wyglądają także perspektywy kilku innych rynków – m.in. Brazylii, Chin i Indii. Międzynarodowy Fundusz Walutowy prognozuje, że w 2013 r. wzrost gospodarczy w Chinach zwiększy się z 7,8 do 8,2 proc., a w kolejnych latach będzie oscylował wokół 8,5 procent. Siłą napędową gospodarki Państwa Środka ma być konsumpcja wewnętrzna (podobnie zresztą jak w Brazylii), co powinno dobrze wpłynąć na wyniki tamtejszych spółek i ich notowania na giełdzie.

Z kolei w Indiach niezwykle istotne są reformy znoszące ograniczenia administracyjne, co powinno podnieść dynamikę rozwoju tego kraju. Zagadką jest natomiast Turcja, która z jednej strony wciąż ma perspektywy wzrostu, ale ubiegłoroczne zyski, jakie można było osiągnąć na tamtejszej giełdzie (ponad 70 proc.) każą zachować ostrożność w obawie przed bańką spekulacyjną.

Według ekspertów banku BGŻOptima powinniśmy w tym roku unikać niektórych surowców, które czeka okres spadków. Zaliczamy do nich m.in. złoto, pszenicę, kukurydzę oraz soję. Gorsze wyniki złota będą efektem stopniowego uspokajania nastrojów na rynkach globalnych, co w konsekwencji spowoduje odpływ kapitału z inwestycji w ten tradycyjnie „kryzysowy” kruszec. Spadek cen głównych towarów rolnych to z kolei efekt bardzo wysokiego poziomu startowego, będącego efektem suszy w Stanach Zjednoczonych i Australii oraz złym przezimowaniem upraw na rynkach europejskich. Przyglądać się z kolei warto surowcom przemysłowym, w związku z pozytywnymi wskaźnikami wyprzedzającymi w dużych gospodarkach produkcyjnych.

- Dobre są perspektywy dla aluminium, natomiast srebro i ropa mają perspektywy mieszane – z jednej strony potencjalny wzrost popytu przemysłowego, z drugiej strony spadek popytu spekulacyjnego w przypadku srebra oraz dobre perspektywy dla podaży w przypadku ropy – ocenia Tomasz Gomółka.

Ziemia wciąż atrakcyjna

Niezmiennie dobre wyniki od wielu lat przynoszą inwestycje w ziemię rolną. Według Agencji Nieruchomości Rolnych w 2012 r. jej ceny w Polsce wzrosły o 12 proc. i w 2013 r. powinny dalej piąć się w górę. Najwięcej można zarobić kupując ziemię rolną i przeprowadzając proces odrolnienia. - Osoby z doświadczeniem w samodzielnym inwestowaniu mogą w tym roku szukać okazji do kupowania akcji wybranych spółek. Dla tych, którzy nie mają wiedzy i mogą mieć problem z wyselekcjonowaniem informacji rynkowych dobrym rozwiązaniem są fundusze akcji, których zarządzający wybiorą najlepsze spółki. W przypadku inwestycji w ziemię także lepiej jest skorzystać z porady profesjonalistów, szczególnie w zakresie sprawdzenia lokalnych planów zagospodarowania przestrzennego – podsumowuje Tomasz Gomółka z banku BGŻOptima. – Na inne rodzaje inwestycji trzeba patrzeć w tym roku ostrożnie, a dodatkowo pamiętać, że krótkoterminowe prognozy mogą być weryfikowane z uwagi na zmieniającą się sytuację na rynku i w gospodarce – dodaje.

Wg ekspertów banku BGŻOptima w 2013 r. należy rozważyć stopniową zmianę funduszy obligacji na fundusze akcyjne. Fundusze obligacji, po świetnym 2012 r. nie dadzą raczej zarobić więcej niż 5proc.

kar