Upadłości firm a sytuacja gospodarcza w Polsce

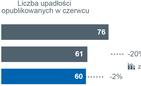

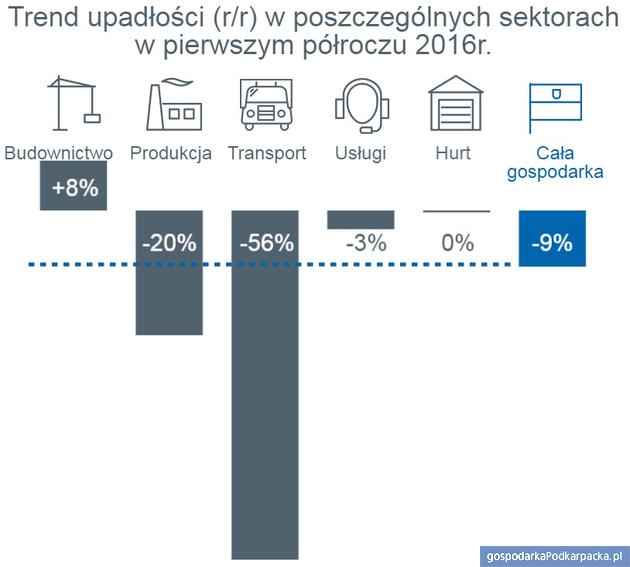

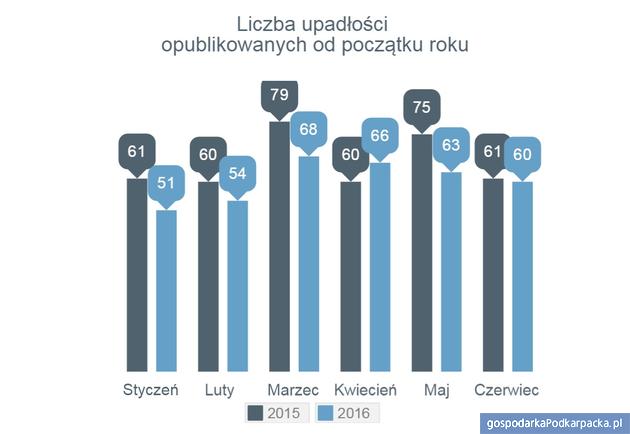

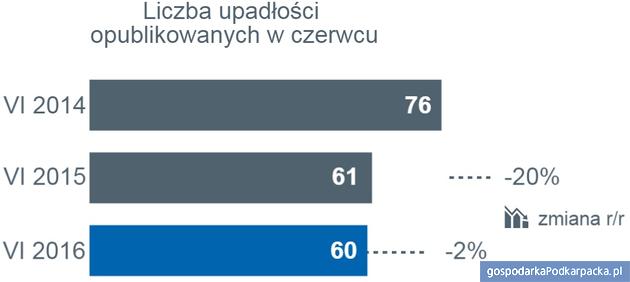

W czerwcu opublikowano informacje o upadłości 61 polskich przedsiębiorstw – o 2% mniej niż przed rokiem (60). Od początku roku opublikowano informacje o 362 upadłościach wobec 396 w tym samym okresie ub. roku (-9%).

Maleje tempo poprawy?

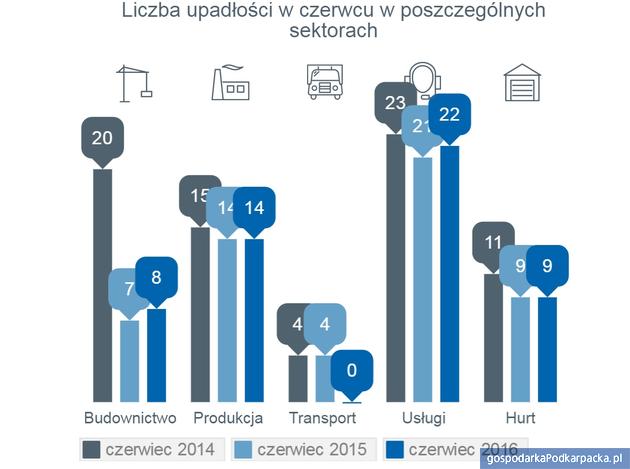

Liczba upadłości już nie spada tak dynamicznie (w tempie dwucyfrowym) w tym roku, a wręcz przeciwnie – zmniejszać się będzie przewidywany spadek liczby upadłości, docelowo spodziewamy się 6% spadku ich liczby w tym roku. Przede wszystkim – inny jest punkt wyjścia: znaczne zmniejszenie liczby upadłości nastąpiło pod tym względem już w latach ubiegłych, w tym w 2015 roku, gdy w czerwcu upadłości było o 20% niż w czerwcu 2014 roku. Zmienia się też oczywiście sytuacja gospodarcza – po raz pierwszy od 2013r. wyhamowały m.in. inwestycje, nie tylko publiczne (co jest przejściowe, ale obecnie ewidentne), ale także przedsiębiorstw w wyniku niepewności (czynniki wewnętrzne, jak i zewnętrzne – trudno spodziewać się szybkiej zmiany w tym względzie).

- Szczyt poprawy mamy już za sobą. Trudno to może zauważyć, a niektórym zaakceptować – nie mamy bowiem symptomów kryzysu, odwrócenia trendu o 180 stopni - mówi Tomasz Starus, członek zarządu Euler Hermes odpowiedzialny za ocenę ryzyka. - Przecież tempo wzrostu PKB jest niezłe głównie dzięki dobremu poziomowi eksportu, a osiągnięta w tym roku nadwyżka w handlu zagranicznym rekompensuje m.in. spadek inwestycji. Jednak ta sama niepewność, skłaniająca polskich przedsiębiorców do ostrożności inwestycyjnej może zdecydować o zmniejszaniu popytu na głównych rynkach eksportowych, w tym niemieckim – dla którego prognozy są ponadto ostatnio mniej łaskawe (oczekujemy pierwszego od 6 lat wzrost liczby upadłości firm niemieckich). Popyt konsumpcyjny rośnie, ale wolniej niż dochody – znowu echo niepewności, tym razem gospodarstw domowych. Budownictwo – w oczekiwaniu na rozpisanie, a przede wszystkim rozstrzygnięcie przetargów i uruchomienie inwestycji następuje w nim powolna konsolidacja i mimo wszystko wypychanie z rynku firm mniejszych, chociaż niekoniecznie małych (pozostaną bezkonkurencyjni cenowo duzi gracze plus grono małych podwykonawców – problemy mają firmy, które próbowały konkurować z nimi przynajmniej w skali regionalnej).

Handel przeżywa problemy

Handel nie korzysta na ogólnej poprawie na rynku – de facto przeżywa problemy. Dlaczego program 500+ nie poprawi jego sytuacji?

Gros handlu pracuje na bardzo niskich marżach, bardzo zatem trudno jest mu zachować płynność, generować gotówkę i inwestować w warunkach deflacji. Gdy ceny spadają zmniejsza się również masa zysku, nawet przy porównywalnej marży w ujęciu procentowym, a co dopiero gdy walka cenowa zmusza do jej obniżania… Co gorsze – jednocześnie koszty spadają wolniej i w mniejszym stopniu niż wynik, co powoduje niedobory gotówki i wzrost zadłużenia.

Do tego należy dodać, że aby odnosić sukcesy w handlu, należy stale inwestować, zarówno we wzrost wielkości sieci jak i w jej jakość i wizerunek. W tym kontekście mniejsze sieci mają utrudnione zadanie, gdyż mają nie tylko mniejsza siłę negocjacji zakupowych, ale mniejsza skala to także mniejsze zdolności generowania środków na inwestycje. W efekcie wyższe jest ich ryzyko – np. nietrafiona lokalizacja nowej placówki jest większym problemem gdy operuje się kilkoma-kilkudziesięcioma sklepami niż gdy pracuje na nią kilkaset lub kilka tysięcy placówek.

- Na pewno nadzieję branży handlowej przynosi program 500+, który powinien stanowić silny bodziec do wzrostu popytu konsumpcyjnego, co powinno przełożyć się również na wzrost inflacji i poprawę wyników branży – mówi Tomasz Starus. - Z drugiej strony, polski rynek jest na tyle mocno konkurencyjny, że nie spodziewamy się, aby wzrost popytu przełożył się na znaczącą poprawę marż, co najwyżej pozwoli odetchnąć tym znajdującym się obecnie pod ścianą, ale na krótko. Podatek bankowy już powoduje wzrost kosztów finansowania, podatek handlowy wywoła falę renegocjacji umów z producentami, będziemy więc mieli druga falę konsolidacji w handlu i dystrybucji: silni na tym skorzystają i staną się jeszcze silniejsi, słabsi zaś w konsekwencji osłabną jeszcze bardziej. Na pewno stracą na tym tez producenci – jeszcze bardziej będą uzależnieni od dominujących odbiorców a kanały alternatywne, handel tradycyjny będą w odwrocie.

Budownictwo – zacisnąć zęby i czekać na nowe przetargi?

Wzrost liczby upadłości nie jest spektakularny, ale nadal widoczny – i przede wszystkim jest on i tak zdecydowanie mniejszy niż tempo skurczenia się r/r rynku budowlanego.

- Realny spadek inwestycji jest bowiem dwukrotnie wyższy. Firmy zaciskają wiec zęby i uzbrajają się w cierpliwość… ta jest jednak mniejsza po stronie wierzycieli i instytucji finansujących niż w 2012 roku – wszyscy są dużo ostrożniejsi niż wtedy. Skłonności do akceptacji ryzyka po stronie banków nie sprzyjają też ponadto ich wyższe koszty – ocenia Michał Modrzejewski, dyrektor Programu Analiz Branżowych w Euler Hermes. - W efekcie upadają głównie firmy wykonujące infrastrukturę drogową i wodociągową a także towarzyszące im instalacje; nierzadko o obrotach w ostatnich latach rzędu kilkunastu do 60 milionów złotych. Rzadkie są bankructwa firm budownictwa mieszkaniowego – ale czy tam jest zdecydowanie lepiej?…

Obecna kondycja zamawiających – deweloperów jest niezła, a w przypadku niektórych nawet całkiem dobra. Dopasowali oni podaż do popytu i od kilku lat w zasadzie nie ma problemu niesprzedanych inwestycji, niedopasowanych cen, metraży, itd., z czym mieliśmy do czynienia jeszcze kilka kwartałów temu (mówiło się nawet o kilkudziesięciu tysiącach niesprzedanych lokali). Przyszłość wygląda nieco gorzej, bo dodatkowe obciążenia banków (większa składka na BFG, podatek bankowy), jak również rosnąca presja na dopasowanie długości aktywów i pasywów (20-30 letnie kredyty hipoteczne vs lokaty na 3-12 miesięcy), a także konieczność stosowania znacznie rozsądniejszych niż w przeszłości kryteriów oceny kredytobiorców mają negatywny wpływ na podaż kredytów hipotecznych, a także windują ich ceny. W efekcie popyt na mieszkania może, a raczej musi osłabnąć…

- W nieco dłuższej perspektywie wpływ na rynek może mieć rządowy program budowy mieszkań na wynajem, które to mieszkania staną się własnością najemców po kilkudziesięciu latach – mówi Tomasz Starus. - Z jednej strony zwiększy się podaż mieszkań (i utrzyma popyt na prace w budownictwie mieszkaniowym), z drugiej – najemcy kwalifikujący się do programu najprawdopodobniej i tak nie spełniliby kryteriów banków, a zatem nie byliby w stanie kupić mieszkania porównywalnej wielkości (czy wręcz jakiegokolwiek) od dewelopera. Ciekawe jest natomiast, jak Państwo zamierza zorganizować te inwestycje. Może się okazać, że sprawdzi się w tym przypadku PPP (wreszcie) i to by była nowa szansa dla deweloperów.

Transport – tak dobrze, czy to dobre złego początki?

Obraz branży transportowej jest niejednoznaczny. Z jednej strony – branża rośnie wraz ze wzrostem polskiej gospodarki, a w szczególności polskiego eksportu. Dodatkowo wspiera ten wzrost tania ropa, jak i taniejący złoty, co czyni ofertę polskich firm transportowych konkurencyjną. Z drugiej – embargo rosyjskie, a także słabość ukraińskiej hrywny powodują spadek wartości – tradycyjnie wyżej marżowych – przewozów na Wschód. Problemy pogłębia rozlewający się protekcjonizm w Europie Zachodniej. Problem jest też niedobór kierowców ze stosownymi uprawnieniami – ich odpływ do zachodnich pracodawców, przy równoczesnym niedoborze młodych kierowców (brak systemu kształcenia) oraz wysokim średnim wieku kierowców aktywnych zawodowo w polskich firmach (z danych przewoźników wynika, że około 40% obecnie pracujących kierowców ma powyżej 65 lat). Oznacza to, że w najbliższym czasie spodziewać się możemy wzrostu kosztów pracy w firmach transportowych. Jeśli utrzymane zostaną sankcje rosyjskie wobec UE, zaś KE nie postawi wyraźnej tamy fali protekcjonizmu w Europie Zachodniej to polskie firmy transportowe zaczną stopniowo tracić udziały w rynku ze względu na zanikającą stopniowo przewagę kosztową. Zrealizowanie się takiego czarnego scenariusza doprowadziłoby z pewnością do fali upadłości w branży.

- Niezła bieżąca kondycja branży, ale pogarszające się jednak perspektywy sprawiają, iż tylko 10% firm transportowych otrzymało od nas lepsza ocenę ratingową, 30% ją utrzymało, a aż 60% doświadczyło jej obniżenia – podsumowuje Krzysztof Chrząszcz, analityk w Programie Analiz Branżowych.

Usługi - problemy firm związanych z nowymi technologiami

Upada zdecydowanie mniej firm świadczących usługi konsumenckie – w tym turystyczno-gastronomiczne. To namacalny dowód powrotu sporej części Polaków do spędzania wczasów w kraju. Mimo wszystko usługi jako całość nie odczuwają poprawy – spadku liczby upadłości na poziomie średniej dla całej gospodarki.

Większe ryzyko istnieje obecnie w trzech obszarach: po pierwsze w dziedzinie obsługi inwestycji budowlanych, m.in. przez firmy projektowania i nadzoru inżynierskiego, co nie dziwi w sytuacji spadku liczby inwestycji… Po drugie – co może trochę zaskakiwać – upadają firm związane z obrotem i obsługą rynku nieruchomości oraz doradztwa kredytowego, co pomimo zaklęć samych zainteresowanych świadczy jednak o zmniejszaniu się popytu kupujących na kredyt hipoteczny. Po trzecie – i to największe zaskoczenie – upada coraz więcej firm nowych technologii… Pojedyncze w minionych miesiącach przypadki bankructw firm programistycznych, ośrodków badawczych etc. zwiększyły się w czerwcu do 5 takich przypadków.

- Nowe technologie to zawsze duże ryzyko – spektakularne sukcesy niektórych firm przysłaniają porażki wielu innych, co nierozerwalnie wiąże się z dużą innowacyjnością, a więc odgadywaniem trendów, szukaniem ich nieraz po omacku, a nie odtwarzaniem jak w gałęziach tradycyjnej gospodarki i produkcji. Do tych ogólnych czynników ryzyka trzeba dodać konsolidację rynku – trudniejszy niż jeszcze kilka lat temu debiut nowych podmiotów informatycznych oraz ostrożniejsze dofinansowywanie tych przedsięwzięć po sygnałach nadużyć z lat ubiegłych (gdy pod nowe technologie informatyczne podpinano np. tworzenie zwykłych stron internetowych – typowe projekty na „przejedzenie” środków, a nie wytworzenie wartości dodanej). W efekcie do łask powróciło dofinansowanie nowych technologii w… tradycyjnym przemyśle, co oznacza zazwyczaj jedynie zwiększenie lub unowocześnienie mocy produkcyjnych, ich odtworzenie a nie tworzenie rzeczywiście nowych rozwiązań, w dodatku – rozwiązania zazwyczaj są importowane, środki na innowacje wędrują więc w efekcie za granicę – podsumowuje Michał Modrzejewski.

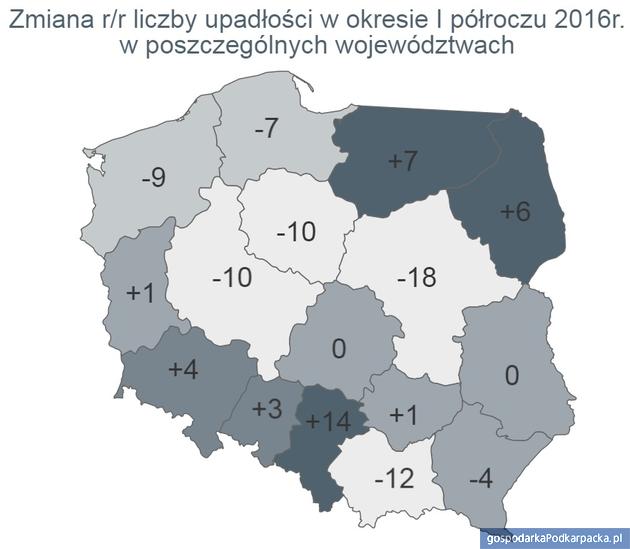

Spadek upadłości w skali kraju

Trend spadku liczby upadłości w skali całego kraju nie znajduje odbicia we wszystkich województwach. Województwa północno-wschodnie wciąż tracą na osłabieniu się handlu przygranicznego (embargo w handlu z Rosją oraz spadek wartości rubla). Na Dolnym Śląsku i Śląsku do kłopotów sektora okołogórniczego, przekładającymi się na bankructwa firm produkcyjnych oraz handlowych dołączyły liczne w skali regionu upadłości w budownictwie (Śląsk).

Spadek liczby upadłości w Małopolsce czy na Mazowszu nie wyklucza tam kumulacji problemów niektórych sektorów. W woj. mazowieckim zawsze jest spory odsetek upadłości w handlu (detalicznym jak i hurtowym), również firm obsługujących rynki nieruchomości i budowlany (podobnie w Małopolsce). To w tych województwach skupia się również wspomniany problem upadłości firm nowych technologii (co wiąże się z liczną ich reprezentacją w tych regionach, ale nie obserwujemy tego trendu w również silnych technologicznie woj. dolnośląskim i śląskim)

Natomiast w województwie podkarpackim liczba upadłości zmniejszyła się o cztery (w skali rok do roku).