Zakupu dzieła sztuki nie można zaliczyć w koszty

Zakup obrazu czy grafiki jest często sporym wydatkiem, ale nie zawsze można go zaliczyć w koszty prowadzenia działalności gospodarczej.

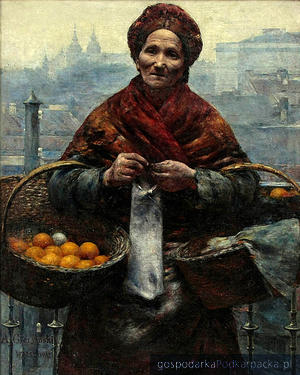

Aleksander Gierymski, Żydówka z pomarańczami

Ustawa o PIT definiuje koszty uzyskania przychodów jako koszty poniesione w celu osiągnięcia przychodów lub zachowania albo zabezpieczenia źródła przychodów, z wyjątkiem kosztów wymienionych w art. 23. We wspomnianym przepisie nie są wymienione obrazy oraz działa sztuki jako wydatki nie stanowiące kosztu podatkowego. Jednak regulacje dotyczące tej kwestii można odnaleźć w innych przepisach.

Dzieła sztuki nie można amortyzować

Zgodnie z art. 22c ustawy o PIT amortyzacji nie podlegają działa sztuki i eksponaty muzealne. - Biznesem, który kupił do swojego gabinetu obraz będący dziełem sztuki, nie będzie mógł zaliczyć w ciężar kosztów wydatków związanych z tym zakupem - mówi Jerzy Toczyński z Tax Care. - Mimo że dane dzieło sztuki będzie wpisane do ewidencji środków trwałych przedsiębiorstwa, nie będzie ono podlegało amortyzacji. W ustawie o PIT nie odnajdujemy definicji dzieła sztuki.

Ustawa o VAT, definiuje dzieła sztuki jako m.in. obrazy, ręcznie zdobione produkty rzemiosła artystycznego, oryginalne sztychy, oryginalne rzeźby oraz posągi z dowolnego materiału wykonane przez artystę itp.

Ponadto inny charakter mają dzieła sztuki zakupione w celach inwestycyjnych i dalszej odsprzedaży. W takiej sytuacji wydatki na ich nabycie będą zaliczone do kosztów uzyskania przychodów w momencie ich sprzedaży.

Obrazy dekoracyjne mogą być kosztem podatkowym

Z kolei wydatki na zakup obrazów, których wartość nie przekracza 3500 zł, nie będących działami sztuki, a służących jako element dekoracyjny można zaliczyć do kosztów uzyskania przychodów.

Potwierdzone jest to w stanowisku przyjętym przez dyrektora izby skarbowej w Poznaniu (ILPB3/423-743/09-2/JG): „Reasumując, wydatki poniesione na zakup wyposażenia o charakterze dekoracyjnym (kwiaty w doniczce, akwarium, reprodukcja obrazu, dekoracyjny stroik) będą stanowić dla Spółki koszty uzyskania przychodów (…) Jednocześnie nadmienia się, że gdyby opisane nakłady, ze względu na swoją okazałość, odbiegały od zwyczajowo przyjętych w danej branży i okolicy (bardziej ekskluzywne, wytworne), działania takie należałoby uznać za reprezentację i wydatki z tym związane nie stanowiłyby kosztów uzyskania przychodów”.

kar